PUBBLICATE LE LINEE GUIDA DELL’AGENZIA DELLE ENTRATE PER IL SUPERBONUS

L’Agenzia delle Entrate ha finalmente pubblicato le Linee Guida al Superbonus 110%, il documento che fornisce le prime indicazioni sull’agevolazione dedicata al miglioramento energetico e sismico degli edifici.

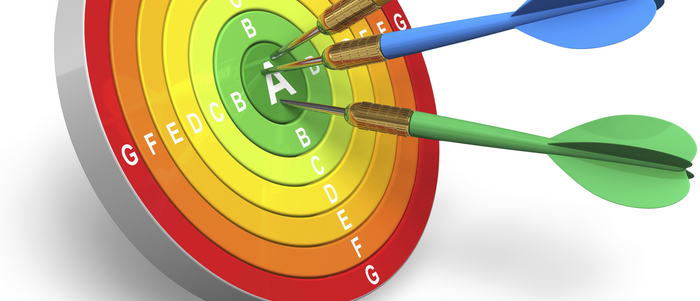

Efficientamento energetico

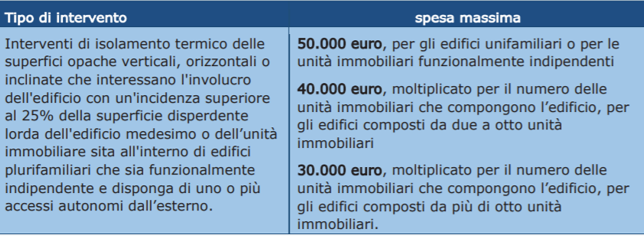

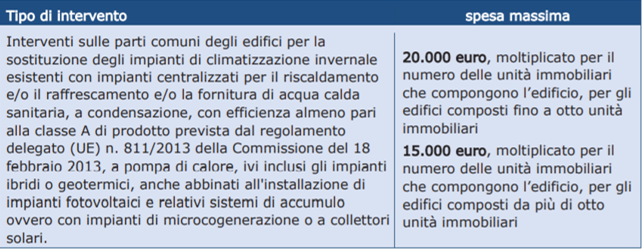

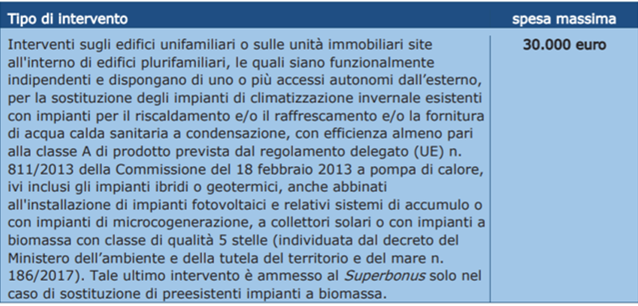

Il Superbonus, introdotto dal Decreto Rilancio, riconosce una detrazione del 110%, da ripartire in 5 quote annuali di pari importo, delle spese sostenute dal 1 luglio 2020 al 31 dicembre 2021 per:

L’aliquota del 110% si applica anche a tutti gli altri interventi di efficientamento energetico previsti nei precedenti Ecobonus nei limiti di spesa previsti per ciascun intervento di efficientamento energetico dalla legislazione vigente e a condizione che siano eseguiti congiuntamente ad almeno uno degli interventi di cui sopra. Ad esempio, la sostituzione di infissi e finestre sarà detraibile al 110% ma solo se realizzata contestualmente ad un cappotto termico o all’installazione di caldaie a condensazione e a pompa di calore.

Gli interventi per potere usufruire dell’Ecobonus devono assicurare il miglioramento di almeno due classi energetiche dell’edificio, ovvero, se non possibile, il conseguimento della classe energetica più alta, da dimostrare mediante l’attestato di prestazione energetica (A.P.E), ante e post-intervento, rilasciato da tecnico abilitato nella forma della dichiarazione asseverata.

Sismabonus

Dal 1° luglio 2020 al 31 dicembre 2021 sale al 110% anche l’aliquota della detrazione delle spese per messa in sicurezza e riqualificazione antisismica di edifici in zona sismica 1, 2 e 3.

Anche per le spese di acquisto di edifici antisismici realizzati mediante demolizione e ricostruzione (sismabonus acquisti) in zona sismica 1, 2 e 3, l’aliquota della detrazione sale al 110%.

Per gli interventi di miglioramento sismico, in caso di cessione del credito ad un’impresa di assicurazione e di contestuale stipula di una polizza che copre il rischio di eventi calamitosi, il costo della polizza sarà detraibile al 90%.

Impianti fotovoltaici e infrastrutture per la ricarica di veicoli elettrici negli edifici

A patto che siano installati congiuntamente ad uno degli interventi principali di riqualificazione energetica (cappotto termico o caldaie a condensazione e a pompa di calore) o congiuntamente ad interventi di miglioramento sismico, potranno essere detratti con il superbonus 110% anche:

- gli impianti solari fotovoltaici connessi alla rete elettrica su edifici, fino ad un massimo di spesa di 48.000 euro e comunque fino a 2.400 euro per ogni kW di potenza nominale;

- i sistemi di accumulo integratinegli impianti solari fotovoltaici, alle stesse condizioni degli impianti solari fotovoltaici e comunque fino a 1.000 euro di spesa per ogni kWh di capacità di accumulo;

- le infrastrutture per laricarica di veicoli elettrici negli edifici (solo congiuntamente ad interventi di riqualificazione energetica e non sismica).

In tutti questi casi la detrazione è sempre, da ripartire tra gli aventi diritto in cinque quote annuali di pari importo.

La detrazione per gli impianti fotovoltaici e per i sistemi di accumulo spetta a condizione che l’energia non autoconsumata in sito venga ceduta al GSE e non è cumulabile con altri incentivi e agevolazioni.

Chi può usufruire dell’agevolazione?

Il Superbonus si applica agli interventi effettuati da:

- condomìni;

- persone fisiche, al di fuori dell’esercizio di attività di impresa, arti e professioni;

- Istituti autonomi case popolari (Iacp), comunque denominati, nonché gli enti aventi le stesse finalità sociali dei predetti Istituti, istituiti nella forma di società che rispondono ai requisiti della legislazione europea in materia di “in house providing”. In particolare, la detrazione spetta per interventi realizzati su immobili, di loro proprietà o gestiti per conto dei Comuni, adibiti a edilizia residenziale pubblica. Per tali soggetti il Superbonus spetta anche per le spese sostenute dal 1° gennaio 2022 al 30 giugno 2022;

- le cooperative di abitazione a proprietà indivisa. La detrazione spetta per interventi realizzati su immobili dalle stesse posseduti e assegnati in godimento ai propri soci;

- Organizzazioni non lucrative di utilità sociale (di cui all’articolo 10, del decreto legislativo n. 460/1997), le organizzazioni di volontariato iscritte nei registri di cui alla legge n. 266/1991, e le associazioni di promozione sociale iscritte nei registri nazionali, regionali e delle provincie autonome di Trento e Bolzano, previsti dall’articolo 7 della legge n. 383/2000;

- associazioni e società sportive dilettantistiche iscritte nel registro istituito ai sensi dell’articolo 5, comma 2, lettera c), del decreto legislativo n. 242/1999, limitatamente ai lavori destinati ai soli immobili o parti di immobili adibiti a spogliatoi.

Alternative alle detrazioni

Il decreto Rilancio prevede la possibilità di optare, alternativamente, per:

- un contributo, sotto forma di sconto sul corrispettivo dovuto fino a un importo massimo pari al corrispettivo dovuto, anticipato dal fornitore che ha effettuato gli interventi e da quest’ultimo recuperato sotto forma di credito d’imposta, con facoltà di successiva cessione del credito ad altri soggetti, ivi inclusi gli istituti di credito e gli altri intermediari finanziari;

- trasformazione del corrispondente importo in credito d’imposta, con facoltà di successiva cessione ad altri soggetti, ivi inclusi: fornitori di beni e servizi necessari alla realizzazione degli interventi, altri soggetti (persone fisiche, anche esercenti attività di lavoro autonomo o d’impresa, società ed enti), istituti di credito e altri intermediari finanziari.

I crediti di imposta sono utilizzati in compensazione attraverso il modello F24. Le modalità di esercizio dell’opzione, da effettuarsi in via telematica, saranno però definite con provvedimento del Direttore dell’Agenzia delle Entrate.

Ai fini dell’esercizio dell’opzione, per lo sconto o cessione, il contribuente deve acquisire anche:

- il visto di conformità dei dati relativi alla documentazione che attesta la sussistenza dei presupposti che danno diritto alla detrazione d’imposta, rilasciato dagli intermediari abilitati alla trasmissione telematica delle dichiarazioni (dottori commercialisti, ragionieri, periti commerciali e consulenti del lavoro) nonché dai CAF;

- la asseverazione tecnica relativa agli interventi di efficienza energetica e di riduzione del rischio sismico, – da parte, rispettivamente, dei tecnici abilitati al rilascio delle certificazioni energetiche e dai professionisti incaricati della progettazione strutturale, direzione dei lavori delle strutture e collaudo statico per gli interventi finalizzati alla riduzione del rischio sismico – che certifichi il rispetto dei requisiti tecnici necessari ai fini delle agevolazioni fiscali e la congruità delle spese sostenute in relazione agli interventi agevolati, in accordo ai previsti decreti ministeriali.

Cosa può fare la BCC?

In attesa del provvedimento del Direttore dell’Agenzia delle Entrate, la BCC può sviluppare un percorso di accompagnamento per supportare la ristrutturazione e riqualificazione energetica e antisismica degli edifici o l’installazione di impianti FV.

La cessione del credito anche alle banche potrebbe agevolare l’accettazione dello sconto in fattura da parte delle imprese e spingere il bonus 110%. In questo modo, infatti, l’impresa ottiene più velocemente la liquidità che non gli viene corrisposta direttamente da chi fa i lavori.

Attività da sviluppare:

- attività informativa circa le detrazioni fiscali usufruibili e le relative linee guida;

- coinvolgimento degli ordini professionali di ingegneri, architetti, geometri e certificatori energetici a livello territoriale per favorire corsi di approfondimento professionale e la gestione delle procedure previste dalla normativa;

- coinvolgimento delle associazioni dei costruttori e degli impiantisti per la realizzazione degli interventi con operatori e tecnici aziendali qualificati;

- predisposizione di un prodotto finanziario di accompagnamento agli investimenti che consideri i costi di adeguamento e quelli professionali con la gestione delle detrazioni fiscali previste.